期权与其它衍生产品之比较

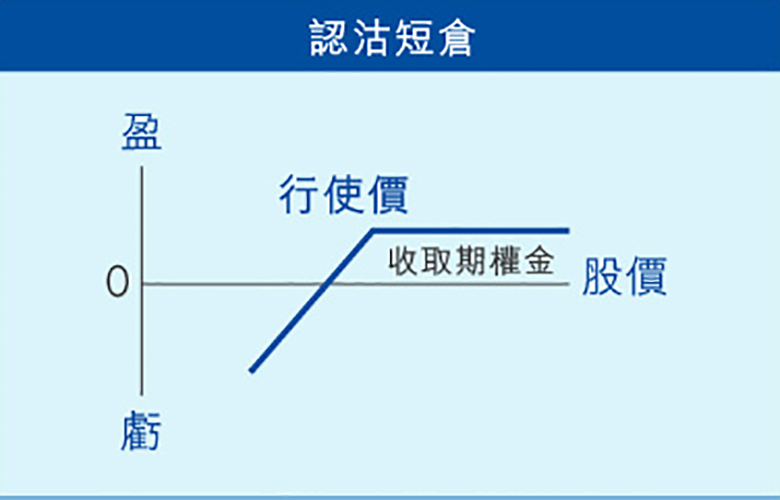

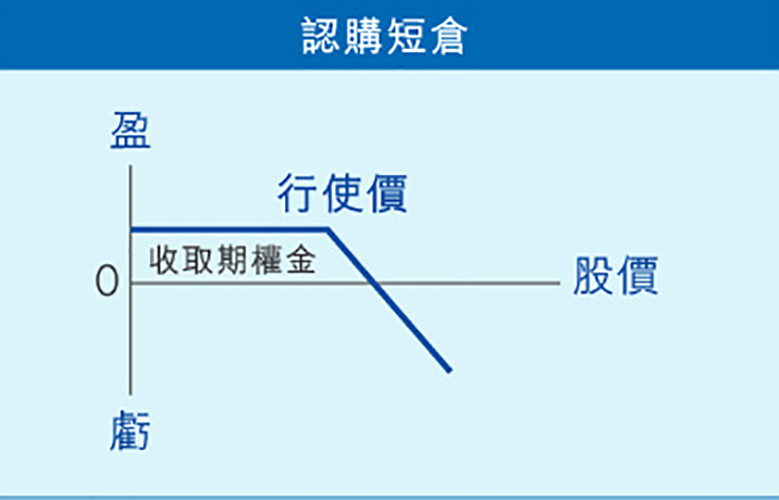

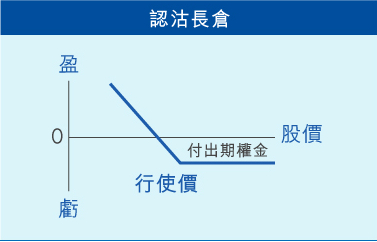

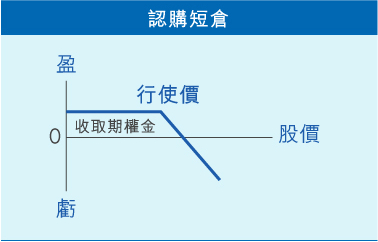

股票期权由港交所发行,有一系列的到期月份及行使价供投资者选择,运用上较其它衍生工具灵活,认购和认沽期权两者都可开长仓或短仓,即共四个最基本策略:

| 看好 | 看淡 | |

|---|---|---|

| 单一期权仓 |

买入认购期权 long call option (付出期权金) |

买入认沽期权 long put option (付出期权金) |

| 单一期权仓 |

沽出认沽期权 short put option (收取期权金) |

沽出认购期权 short call option (收取期权金) |

倘若投资者认为某隻股票在某价位会有较大阻力,预期不会升穿该价位,便可开一个认讲短仓;相反,若投资者认为现货在某价位会有支持,不会跌穿该价位,便可开一个认沽短仓,以赚取期权金。相对窝轮只可长仓,股票期权给予投资者有较多的选择。

其次,股票期权不会像牛熊证那样有收回价。如果投资者看好某隻股票,开了认购期权长仓,就算现货价其后大幅下跌,亦不会像牛证那样被收回,只要该股在到期前反弹,投资者仍有机会获利。同样,认沽期权并不会像熊证那样被收回,长仓持有者可在合约到期日前自由买卖。

以下是股票期权与其它衍生产品之比较

| 项目 |

股票期权 stock options |

期货 futures |

窝轮 warrants |

牛熊证 cbbc |

|---|---|---|---|---|

| 发行人 | 由港交所推出并由结算所保证 | 由发行商推出 | ||

| 持仓 | 长 / 短仓均可 | 长 / 短仓均可 | 只限长仓 | 看升买牛证;看跌买熊证 |

| 时间值影响 | 时间值会随时间减少 | 没有时间值 | 时间值会随时间减少 | 没有时间值 |

| 结算 | 实物交收 | 现金结算 | 现金结算 | 现金结算 (若没有被收回) |

| 收回价 | 无 | 无 | 无 | 有,触及收回价,即被收回并停止买卖 |

如对上述资料有任何查询,可电邮本公司 或致电股票期权热线 查询。

期权自製eln、节省成本

股票挂鈎票据 eln 是一种与股票有关的投资工具,以可赚取高息为卖点,到期日一般介乎 1 至 12 个月。 较常見的票据为「看好式」eln,当票据到期时,如被挂鈎股票的股价高于或等于行使价,投资者可收回票据面值及有关利息;如股价低于行使价,投资者须以行使价 (即高于市价) 买入有关股份。eln的最低投资金额一般要求较高。

对于金额较少的投资者,其实是可透过股票期权自製 eln。

期权自製 eln 主要以沽出期权的方法赚取期权金,当中较为普遍两种形式为:

「看好式」eln:投资者沽出认沽期权,务求股票于结算日的收市价等同或高于行使价而赚取高息 ;

「看淡式」eln:投资者沽出认购期权,务求股票于结算日的收市价等同或低于行使价而赚取高息。

股票期权较 eln 弹性,因可在到期日前提前平仓,而所付按金亦只是货额总值的一部份,令投资者可更灵活调配资金,捕捉更多投资机会。

面对股市下行、不同期权策略应对

因股票期权容许长仓或短仓,相对于正股买卖或其他衍生产品,股票期权更适合不同市况。无论相关资产价格上升、下跌或窄幅上落,投资者可灵活运用期权以达到其买卖目标,亦可通过买卖期权寻找获利机会。以下为两个面对「股市下行」的基本策略:

- 当面对股市下行,投资者如看淡市况,认沽期权可作看淡买卖的用途,只需要支付期权金,认沽长仓就可在正股价格下跌时获利或对冲股票下跌风险。

- 当面对股市下行,若投资者认为股票于结算日的收市价将会等同或低于行使价,可利用认购短仓赚取期权金。

股票期权有不同行使价及多个月份供选择,投资者可以因应需要选择不同期权系列。

拣期权、看庄家

股票期权市场有三类庄家,包括:主要庄家、持续报价庄家及回应报价庄家。每类庄家都有相对不同程度的庄家责任,以主要庄家的责任为最多。包括需回应开价盘要求的期权系列、开价盘要求的回应率、回应报价最高时限、最大的买卖盘差价及开价盘保留最少时限。

但并非所有股票期权都有其主要庄家,而主要庄家亦并不是有绝对责任回应开价盘要求。例如在市场异常波动下,可以出现没有庄家开价的情况,尤其是远期期权为甚。投资者须留意这方面的流通性风险。

因此,投资者在选择投资个别股票期权时,应考虑该期权的流通性或庄家的过往表现。而根据香港交易所资料,主要庄家计划现为以下18隻股票期权提供服务:

派息、供股及其他企业行动对期权影响

由于股票期权是由股票衍生而来,若相关股票涉及某些公司行动(例如上市公司派发特别股息、重组股本、供股、派发红股等而令其资本结构改变,其股价会于除淨后,或于资本调整的生效当日改变,这会影响未平仓期权的持仓。

在其他因素不变的情况下,在除淨日股票持有者之投资组合价值并不会改变。但对于该等股票的期权持有者(或沽出者),除非能对期权合约的细则作出修订,否则其投资组合的价值将起变化。假如没有对有关期权合约的行使价及所代表股数作出调整,股价调整将随意及不公平地影响期权持仓的价值。交易所会就一些已公布的公司行动相应计算出维持期权合约公平价值的调整比率,以达致公平原则。该期权类别所有系列的行使价会乘以此比率,而每张合约的股数则除以此比率。此等调整只会在变化较大的情况(如供股、红股发行、股票拆细、合併及派发2%或以上的特别股息)下进行,而不会应用于普通的股息派发上。资本调整的最终目的是透过调整期权的行使价及合约股数来维持原本的期权价值。

以2015年10月,长城汽车派发红股以10股送20股为例,假若有关公司公布将上市公司未分配利润以股票红利的形式分配给股东,即使其它因素不变,其股票价格理应在生效当日调低至原本价格的三份之一。为使投资价值得以维持,交易所会就其股票期权系列所有未平仓合约的行使价减至原本三份之一的价格,而合约股数则增加三倍。

若投资者沽出了备兑认购期权,资本调整会令投资者手上持有的期权仓位改变了合约股数,因此本身有正股作备兑的股票期权短仓(short call)会自动取消备兑(de-covered)。投资者需要补付按金或存入额外正股以满足按金要求。投资者可于资本调整后的下一个营业日向经纪行重新发出备兑认购期权的指示,以减低由自动取消备兑所引致的按金要求。

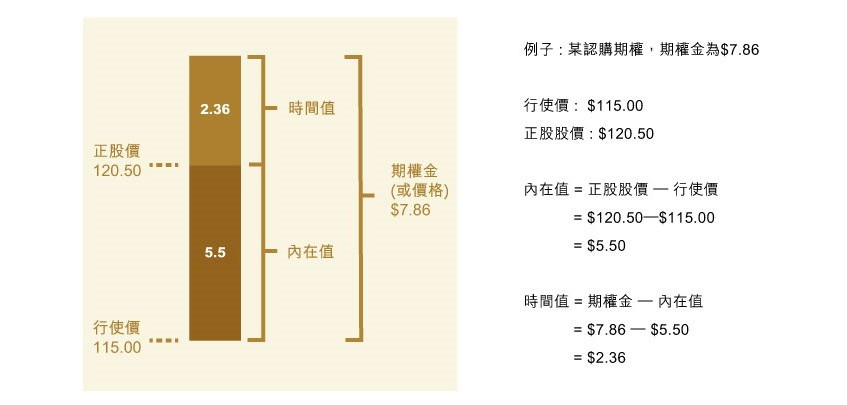

期权价值:期权金=内在值 时间值

内在值=期权行使价与正股股价之差价,价内期权才有内在值

- 价内认购期权:正股股价 – 行使价

- 价内认沽期权:行使价 – 正股股价

时间值=内在值以外的期权价值

- 主要取决于六大因素:正股价、行使价、波幅、距离到期日时间、利率及股息

远期期权是指距离到期日时间较长,它所含的时间值也越多。这是因为剩馀的时间越长,期权理论上会越多机会趋向价内,所以期权的价值会越高。

但是,较远期期权通常较少投资者买卖及庄家开价积极性亦较低。因此,其流通性风险比较高。本公司不鼓励亦无提供远期期权之买卖(最远期的两个季月)。

投资者不论是购入或沽出期权,均应先行瞭解打算买卖的期权类别(即认沽期权或认购期权)以及相关的风险。

市场运作(交收、自动行使)

按金要求

- 凡买入期权,即期权长仓,只须付出有关期权金,而毋需缴付按金。

- 凡沽出期权,即期权短仓,均须缴付按金(备兑认购期权除外)。

- 如沽出认购期权,并交付相同数目的正股作为备兑之用(covered call),则毋需缴付按金。

- 股票期权结算是以实货交收,持有认购/认沽期权短仓的客户,要准备现货或资金作交收之用,另持有认购/认沽期权长仓者,紧记留意持仓的相对正股股价,以决定在结算日下午4点前平仓或在下午5点前通知本公司行使该期权。因期权在价内1.5%或以上交易所才会自动行使期权,本公司不会主动联络客户查询其是否行使期权,故持有价内期权的客户要份外留意。

交收事宜

- 客户如沽出认沽期权(short put),请预备足够资金,准备随时接货,有关资金需于被行使(assignment)后之t 2或之前到账。如客户不希望接货,请谨记于结算日或以前平仓。另外,如客户于t 1沽货交收亦当作未能准时交收处理。

- 客户如沽出认购期权(short call),请注意必须在t 2或之前准备相关股票作交收之用。如未有准备相关股票,客户必须于t 1内补购,此情况亦当作未能准时交收处理。

- 客户如希望主动行使认购期权或认沽期权,亦必须于行使前存入足够金额或相关股票作交收之用,确保准时交收。

- 另外,本公司将根据股票期权流通量及对应市值就单一股票期权系列设定持仓上限。如需申请额外持仓,本公司会按客户个别情况处理。

如未能准时作出交收,本公司除会对迟交收金额收取利息及收取行使货值的0.05%(最低 hk$200)作为罚款外,亦保留禁止相关客户日后被行使或主动行使的权利,敬请留意。

如要了解详细资料及交易细则,,请参阅: https://www.chiefgroup.com.hk/cn/options/charges

如对上述资料有任何查询,可电邮本公司 或致电股票期权热线 查询。